フィンテック業界の市場規模と予測 – 2025 年から 2032 年

世界のフィンテック産業市場は、2025 年に3 億 7,720 万米ドルと推定され、2032 年までに7 億 2,620 万米ドルに達すると予想されており、年間複合成長率を示しています (CAGR) 9.8% の2025 年から 2032 年まで。

重要なポイント

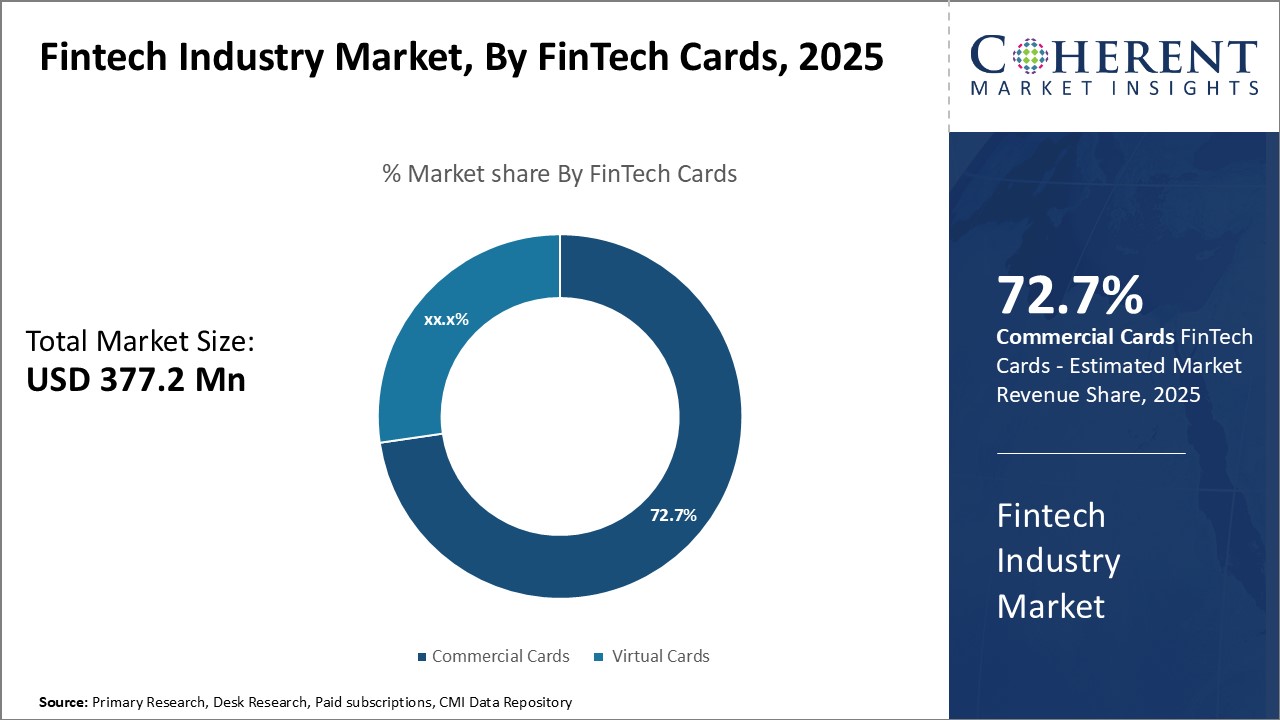

- FinTech カード別では、商用カードはビジネス決済とビジネスのデジタル化により、2025 年には 72.7% という最大の市場シェアを獲得します。 経費処理

- ソリューション、支払い、および支払いごとに、 Fund Transfer は、そのデジタル インフラストラクチャと金融サービスのおかげで、2025 年には最大の市場シェアを32.9% 保持すると予想されています。 接続性

- テクノロジー別では、アプリケーション プログラミング インターフェイス (API) は、相互運用性、モジュール性、および優れた機能により、2025 年に 38.1% という卓越した市場シェアを獲得しました。 エコシステムの接続性

- エンドユーザー別では、デジタル トランスフォーメーションとデジタル トランスフォーメーションにより、エンタープライズ フィンテックが 2025 年の市場全体のシェアを独占します。 大規模な組織における効率性の重要性

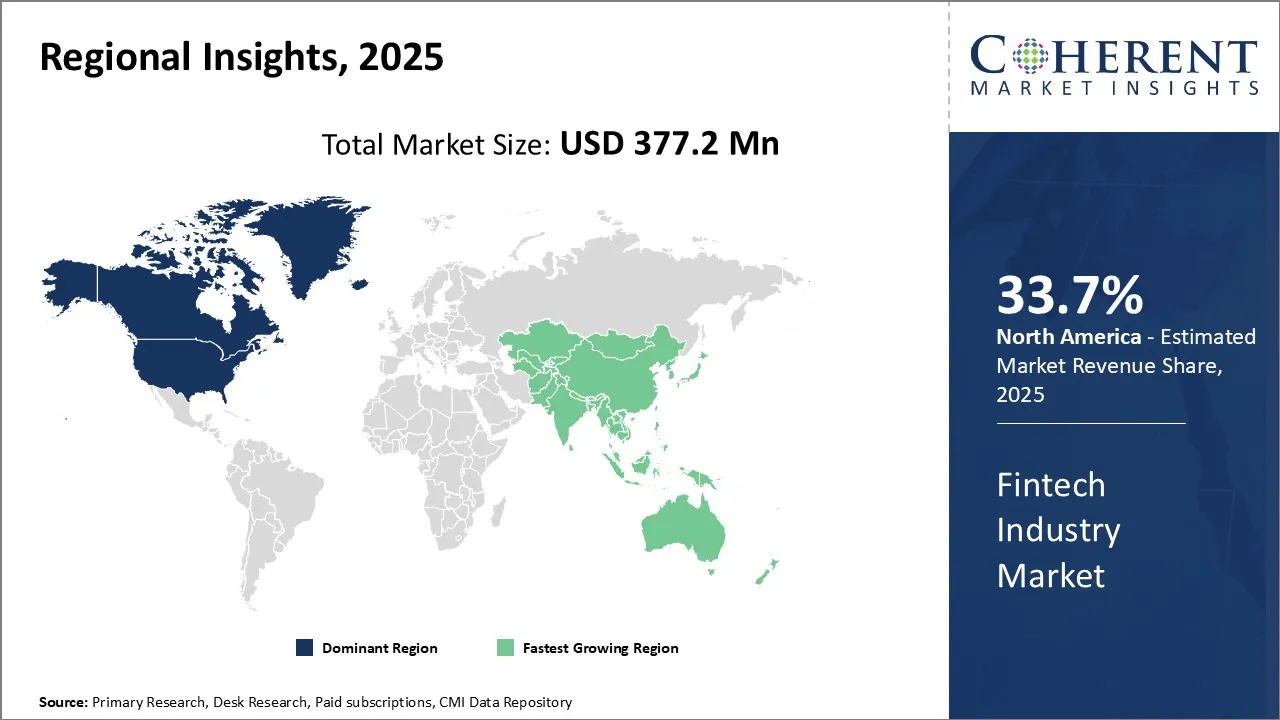

- 地域ごとに見ると、北米は先進的な技術インフラとインフラストラクチャにより、2025 年には 33.7% の推定シェアを獲得し、市場全体を支配しています。 イノベーション

市場概要

フィンテック業界は、デジタル テクノロジーを使用して、より速く、より便利でアクセスしやすい金融サービスを提供することにより、世界の金融環境を急速に変革しています。 決済、デジタル バンキング、融資、資産管理、エンタープライズ ソリューションをカバーし、革新的なプラットフォームを通じて消費者、企業、機関を結び付けます。 テクノロジーの進歩、消費者の期待の変化、支援的な規制、組み込み型金融の成長を原動力として、フィンテックは従来の銀行モデルを再構築し、金融包摂を拡大し、新興企業と既存の金融機関との連携を推進し、ダイナミックで競争力のあるエコシステムを世界中に構築しています。

現在のイベントとその影響 フィンテック業界市場

現在のイベント | 説明とその影響 |

米国およびEUにおける規制シフト |

|

アジア・太平洋における地政学的テンシオンと貿易ダイナミクス |

|

経済圧力と資金調達環境 |

|

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

Fintech業界におけるAI(人工知能)の役割

人工知能は、効率性、精度、顧客体験を向上させることで、フィンテック業界における変革的な役割を果たしています。 顧客オンボーディング、リスクアセスメント、不正検知、コンプライアンスモニタリングなどの重要なプロセスの自動化が可能。 機械学習アルゴリズムは、パターンを特定し、市場動向を予測し、金融サービスをカスタマイズするために膨大なデータセットを分析します。 チャットボットとバーチャルアシスタントは、顧客サポートを改善し、AIがスマートな投資とクレジット決定における分析を支援しています。

2025年6月、Ant InternationalはAI戦略を導入し、AI-as-a-ServiceプラットフォームであるAlipay+ GenAI Cockpitを立ち上げました。これにより、フィンテック企業やスーパーアプリがAI主導の金融サービスを築きます。 プラットフォームは、支払い、オンボーディング、コンプライアンス、不正検知、紛争解決などの業務を横断するワークフローを合理化します。

フィンテック業界市場 インサイト, FinTechカード: 商業施設 カードは、その市場に出ている市場の最高のシェアに貢献します 技術革新と製品革新。

商用カードは2025年に72.7%の最大の市場シェアを保持しています。 フィンテック業界は、より効率的で安全、かつ効率的な決済ソリューションを追求する企業として、商用カードを採用しています。 これらのカードは、経費管理を簡素化し、管理作業負荷を削減し、リアルタイムのインサイトを企業の支出に提供します。 デジタルトランスフォーメーション、会計と統合 採用情報 システム、およびより速く、無接触の取引のための要求は成長を運転しています。 高度なデータ分析、不正防止、および報酬プログラムにより、採用が向上します。 Fintechの革新は従来の企業の支払プロセスを変える中小企業および大きい企業のためのカスタマイズされたカード解決を作成しています。 たとえば、2024年4月、オークノースは、マーキータのカード発行プラットフォームを通じて、ビジネス銀行のクライアントのための商用カードプログラムを立ち上げ、預金口座と自動支払ツールと一緒に英国SMB顧客に提供を拡張しました。

フィンテック業界市場 インサイト, 解決によって: 支払いと資金送金 マーケットウイングの最高シェアに貢献 消費者/ビジネスの需要シフト&ユースケース。

お支払い 2025年に最大32.9%の市場シェアを保有するファンド移転 フィンテック業界は、消費者や企業がより速く、より安全で便利な取引を求めるため、決済および送金ソリューションの急速な成長を促進しています。 デジタルウォレット、モバイルバンキング、リアルタイム決済システムの幅広い採用により、アカウントや境界線を横断するお金の動きが簡素化されます。 eコマースおよびエンタープライズプラットフォームとの強力なセキュリティ対策、サポート規則、およびシームレスな統合により、さらなる活用をサポートします。 Fintechのイノベーションは、ピアツーピア転送、クロスボーダー送金、自動決済処理、従来の金融取引の変革、エコシステム全体の全体的な効率の向上を促進しています。 たとえば、2025年3月、Unzerの決済技術プロバイダであるUnzerは、Mastercardとのパートナーシップで開発されたオープンバンキング決済方法「Direct Bank Transfer」を導入しました。

フィンテック業界市場 インサイト, 技術によって: アプリケーションプログラミングインターフェイス(API) マーケットウイングの最高シェアに貢献 顧客体験の向上とパーソナライズ

アプリケーションプログラミングインターフェース(API)は、2025年に38.1%の市場シェアを獲得しました。 APIは、金融機関、フィンテックプラットフォーム、サードパーティサービスをシームレスに接続することで、フィンテック業界におけるイノベーションを加速しています。 より迅速な製品開発、多様な金融サービスの統合、リアルタイムのデータ共有の需要は、その採用を促進します。 APIは、パーソナライズされたソリューション、オープンバンキング、デジタルウォレットを通じて顧客体験を向上させ、運用効率、セキュリティ、コンプライアンスを強化します。 柔軟性、スケーラブル、相互運用可能な金融エコシステムを有効にすると、フィンテック企業がサービスを提供し、業界全体でコラボレーションする方法をAPIが変革します。 例えば、2025年6月、Rizal Commercial Banking Corp.(RCBC)は、Hungry Workhorse Consultancy, Inc.と提携し、オンラインAPI市場を立ち上げ、フィンテック企業のデジタル機能を強化しています。

フィンテック業界市場 インサイト, エンドユーザー: エンタープライズフィンテック マーケットウイングの最高シェアに貢献 規制およびインフラの押し。

エンタープライズフィンテックは、業務を近代化し、効率性を高め、高度な金融ソリューションを提供します。 企業がクラウドベースのプラットフォームを採用し、APIを統合し、データ分析を活用して意思決定を強化し、リスクを管理します。 拡張性、自動化、カスタマイズ可能な金融ツールの需要を成長させ、支持的な規制とデジタル変革の取り組みがさらに推進する。 プロセスを合理化することで、埋め込まれた財務を可能にし、新しいビジネスモデルを促進し、エンタープライズフィンテックは企業の財務と機関の運用方法を変革しています。 例えば、2025年10月に、コモディティ・ヘッジ・フィンテックが立ち上げた「Explore Zone」は、あらゆる規模のコモディティ・トレーダーが、ファイナンシャル・レジリエンスを改善し、ヘッジを通じてリスクを管理するのに役立ちます。

地域洞察

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

北アメリカ フィンテック業界市場 トレンド

北米は2025年に33.7%の推定シェアで全体的な市場を支配します。 北米フィンテック市場は、新技術や規制変化が変化するにつれて急速に進化しています。 企業は、クレジットのスコアリングを改善し、詐欺を検出するためにAIを搭載した自動化を採用しています, 埋め込まれた資金と銀行サービスモデルでは、非金融会社は、支払いを統合し、自分のプラットフォームに直接融資することができます. 銀行とAPIエコシステムを開くと、組織間でシームレスなデータ共有が容易になり、ブロックチェーンプロジェクトはトークン化と暗号化インフラストラクチャーを強化しています。 一方、より強固なサイバーセキュリティ対策と支持的な規制は、消費者と企業重視のフィンテックサービスの両方で成長と革新を可能にします。 例えば、2025年9月、スコットランドは、フィンテック産業の国際成長を促進し、外国の直接投資を誘致するために、北米で「フィンテックゲートウェイ」を立ち上げました。

アジアパシフィック フィンテック業界市場 トレンド

アジア・パシフィック・フィンテックの市場成長は、モバイルファーストの習慣、規制改革、エコシステムコンバージェンス・ドライブが急速に変化しています。 企業は、支払い、貸与、投資、保険を単一のプラットフォームにまとめるスーパーアプリを構築しています。政府はリアルタイム決済システムとデジタルIDフレームワークを実行しています。 市場や電子商取引において、埋め込まれた金融を拡大し、クロスボーダー決済ネットワークが急速に成長しています。 同時に、フィンテックはAI、ブロックチェーン、オープンバンクAPIを活用し、デジタルウォレット、ネオバンキング、および地域全体の取引ファイナンスにおける革新的なソリューションを創出しています。 たとえば、インドフィンテック財団(IFF)の立ち上げ、自己規制機関の立ち上げ、ガバナンスを強化し、インドの急速に進化するフィンテック業界におけるイノベーションを推進します。

アメリカ合衆国 フィンテック業界市場 トレンド

米国フィンテックは、現代の消費者のために設計されたデジタルファーストの金融サービスを採用しているため、急速に変化しています。 FedNowのようなAPIやリアルタイム決済ネットワークがシームレスな取引を容易にしながら、ファームは埋め込まれた金融ソリューションを展開しています。 企業は、AIを使用して、クレジットの決定を改善し、不正防止、デジタルウォレット、ネオバンク、代替データモデルへのアクセスを再定義しています。 一方、規制当局と銀行は、この進化するフィンテックエコシステムをサポートするサイバーセキュリティとコンプライアンスを強化しています。 たとえば、2025年3月には、中南米の金融機関とグローバル企業が連携する大手フィンテックインフラ会社であるPrometeo社が、Borderless Banking社を立ち上げ、2つの地域間のB2B財務業務を支援しました。

中国・中国 フィンテック業界市場 トレンド

中国のフィンテック部門は、デジタル決済、技術革新、規制改革が金融ランドスケープを横断する変革を加速しています。 大手プラットフォームは、政府が国家のデジタル通貨とブロックチェーンインフラを促進しながら、融資、富裕管理、保険への支払いを超えるサービスを拡張しています。 企業は、AIとビッグデータを適用して、クレジットスコアを高め、不正防止、パーソナライズされた金融サービスを提供します。 同時に、埋め込まれた金融は、電子商取引と日常的なアプリに統合され、金融サービスは日常生活のシームレスな部分になります。 例えば、2025年6月、中国中央銀行と香港金融局は、本土と香港を結ぶリアルタイム決済ネットワークを立ち上げ、フィンテック関連株式価格のサージを運転しました。

フィンテック業界 市場動向

デジタル銀行の拡大

Fintechはデジタルバンキングの急速な成長を促進し、従来の枝のための必要性を除去する完全なオンライン サービスを提供します。 消費者は、利便性、迅速な取引、および24/7アクセスのためにモバイルファーストバンキングを好む。 即時口座開設、AI主導のカスタマーサポート、パーソナライズされた金融ツールなどの特長は、エンゲージメントを高めます。 デジタル銀行は、従来の銀行との競争を奨励し、完全に統合された、技術主導の金融生態系へのシフトを加速する、より低い手数料と革新的な製品を提供します。

組み込みファイナンス&スーパーアプリ

組み込みファイナンスは、決済、貸与、保険、投資サービスを直接電子商取引や乗り継ぎアプリなどの非金融プラットフォームに統合することで、消費者体験を再構築し続けています。 スーパーアプリは、複数の金融およびライフスタイルサービスを単一のインターフェイスで統合し、取引を簡素化し、エンゲージメントを高めます。 このトレンドは、APIとパートナーシップを活用し、シームレスでオンデマンドサービスを提供し、フィンテックの伝統的な銀行枠を超えたリーチを拡大しながら利便性と保持を実現します。

フィンテック業界 市場機会

デジタル決済&ウォレットの拡大

消費者や企業がますますキャッシュレスな方法を採用しているため、フィンテックはモバイルウォレット、無接触取引、ピアツーピア転送などのデジタル決済ソリューションを構築し、スケールする強力な機会を持っています。 リアルタイム決済レールとグローバルeコマース成長により、Fintechプロバイダは、従来の決済方法と新しい取引量をキャプチャすることで、利便性、アクセシビリティ、クロスボーダーマネーの動きのギャップを埋めることができます。

マーケットレポートスコープ

Fintech業界市場レポートカバレッジ

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2024年(2024年) | 2025年の市場規模: | 米ドル 377.2 Mn |

| 履歴データ: | 2020年~2024年 | 予測期間: | 2025 へ 2032 |

| 予測期間 2025〜2032 CAGR: | 9.8% | 2032年 価値の投射: | 米ドル 726.2 Mn |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | アメリカンエキスプレス株式会社、スクエア、ストライプ、ペイパル、キャピタルワン、シティグループ株式会社、JPMorgan Chase、Mastercard Inc.、Visa Inc.、Brex、Revolut、Pivot Payables | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

フィンテック業界 マーケットニュース

- 2025年5月、WillisはWTWの事業で、FinTech Plusを立ち上げ、FinTechの会社がグローバル成長、複雑性、規制変化を管理できるように設計された保険ソリューションです。

- 2025年8月、グローバル決済インフラプラットフォームであるKiraは、Blockchange Ventures、Vamos Ventures、Stellar Blockchain、Grit Capital Partners、Credly Neutral Ventures、Michael Seibel、Oso Travaによって導かれるシードラウンドで6億ドルを調達しました。 資金調達は、Kiraが南米で開始し、ラテンアメリカ全域でフィンテックサービスを急速に拡大するのに役立ちます。

- 10月2025日 JPMorganChase(ジャポガン・チェイス) フィンテックフォワードプログラムを立ち上げ、英国フィンテック業界をサポートし、金融サービスへのアクセスを拡大し、全国の経済機会を促進します。

アナリストオピニオン(エキスパートオピニオン)

- フィンテックの物語は「すべてのコストで成長」現象が変化しています。 証拠は、上場フィンテック企業の間で収益を報告したショーは、2024年に69%の収益率に達し、前年度の50%未満に達しました。 このシフトの問題:それは、ユーザー獲得だけでなく、ビジネスモデルの成熟を信号します。 投資家やインベントは、スケーラビリティがもはや十分でないと認識しなければなりません。サステナブルなマージンは現在、上級目標です。

- 決済では、フィンテックの役割は、新規からインフラへ移行しました。 たとえば、米国のFedNowネットワークの展開は、1,200以上の金融機関に短期的に拡大し、リアルタイムでの支払いを促し、即時決済の期待をシフトしています。 Fintech 社は、オプションとして「高速決済」のピッチを停止し、ベースライン提供としてフラミングを開始する必要があります。リアルタイムのレールを建設していない人は、今では落ち着きます。

- もう1つの重要なインフレ:埋め込まれた財務とオープンバンキングは、過去の「パイロットフェーズ」を広範な商業ロールアウトに移行しています。 Plaidなどの企業は、すでに10,000以上の米国銀行をフィンテックアプリに接続し、2人のアメリカ人がネットワークを介して銀行口座をリンクしています。 日々のワークフローに埋め込まれていないプラットフォーム(商取引、マーケットプレイス、SaaS)は、第二層になります。 フィンテックベンダーがエンドユーザーのみを販売している場合でも、より大きなエコシステムに接続すると、自分で質問してください。

市場区分

- FinTechカードインサイト(Revenue、USD、2020 - 2032)

- 商用カード

- バーチャルカード

- ソリューションの洞察(Revenue、USD、2020 - 2032)

- 支払いと資金送金

- レンディングソリューション

- 保険&個人 ファイナンス

- ウェルス・マネジメント

- デジタルバンキング

- その他(送金ソリューション、暗号ソリューション)

- テクノロジーインサイト(Revenue、USD、2020 - 2032)

- アプリケーションプログラミングインターフェイス(API)

- ビッグデータ分析

- 人工知能(AI)

- ブロックチェーン

- サイバーセキュリティ

- エンドユーザーインサイト(Revenue、USD、2020 - 2032)

- 個人消費者

- ビジネスフィンテック

- エンタープライズフィンテック

- 地域的洞察(Revenue、USD、2020 - 2032)

- 北アメリカ

- アメリカ

- カナダ

- ラテンアメリカ

- ブラジル

- アルゼンチン

- メキシコ

- ラテンアメリカの残り

- ヨーロッパ

- ドイツ

- アメリカ

- スペイン

- フランス

- イタリア

- ロシア

- ヨーロッパの残り

- アジアパシフィック

- 中国・中国

- インド

- ジャパンジャパン

- オーストラリア

- 韓国

- アセアン

- アジアパシフィック

- 中東

- GCCについて 国土交通

- イスラエル

- 中東の残り

- アフリカ

- 南アフリカ

- 北アフリカ

- 中央アフリカ

- キープレーヤーの洞察

- アメリカンエクスプレス株式会社

- スクエア

- ストライプ

- ペイパル

- キャピタルワン

- 株式会社シティグループ

- JPMorgan チェイス

- 株式会社マスターカード

- 株式会社ビザ

- ブレックス

- リボリュート

- ピボットペイブル

ソース

第一次研究インタビュー

- 大手フィンテック社のCFO、CTO、製品ヘッド

- 主要な銀行におけるデジタル銀行および支払いの責任者

- フィンテックソリューションを活用した中小企業経営者・企業財務マネージャー

- Fintechのスタートアップファウンダーとテクノロジープロバイダー

- 金融技術分野における規制当局および政策立案者

データベース

- 世界銀行グローバル決済システムデータベース

- 金融アクセス調査(FAS)

- 国際決済銀行(BIS)統計

- Statista – Fintechの採用と使用データ

- 中央銀行(連邦準備銀行、インド銀行、PBOC)からデータを開く

雑誌

- FinTechマガジン

- 支払いソース

- バンカー

- デジタルファイナンスマガジン

- 銀行技術

ジャーナル

- 金融技術ジャーナル

- 決済戦略・システムジャーナル

- 銀行・金融ジャーナル

- 銀行における金融イノベーション国際ジャーナル

- デジタル銀行ジャーナル

新聞

- 金融タイムズ

- ウォールストリートジャーナル

- 経済の時代

- 日経アジア

- 南中国モーニングポスト

協会について

- 世界フィンテック協会(WFA)

- 電子商取引協会(ETA)

- 香港フィンテック協会

- 国立デジタル金融協会(諸国)

- グローバルデジタルファイナンス(GDF)

パブリックドメインソース

- 中央銀行の出版物および年次報告書

- 政府フィンテック政策報告書とホワイトペーパー

- UN、OECD、IMFの業界統計

- 公的に利用可能な企業年次報告書および投資家プレゼンテーション

- オープンソースのフィンテックの研究と学術的リポジトリ

独自の要素

- ログイン データ分析ツール

- プロモーション CMI 過去8年間の情報の登録

著者について

Suraj Bhanudas Jagtap は、7 年以上の経験を持つ熟練した上級管理コンサルタントです。彼は、Fortune 500 企業や新興企業にサービスを提供し、幅広い事業拡大や市場参入戦略でクライアントを支援してきました。彼は、需要分析、競合分析、適切なチャネル パートナーの特定など、さまざまなクライアント プロジェクトに戦略的な視点と実用的な洞察を提供する上で重要な役割を果たしてきました。

独占トレンドレポートで戦略を変革:

よくある質問