E銀行市場規模と予測 – 2025 へ 2032

グローバル電子銀行市場が評価されると推定されるUSD 9.95 トン 2025年、到達見込み米ドル 14.20 Tn 2032年までに、化合物の年間成長率を示す(CAGR) 5.2% 2025年~2032年

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

キーテイクアウト

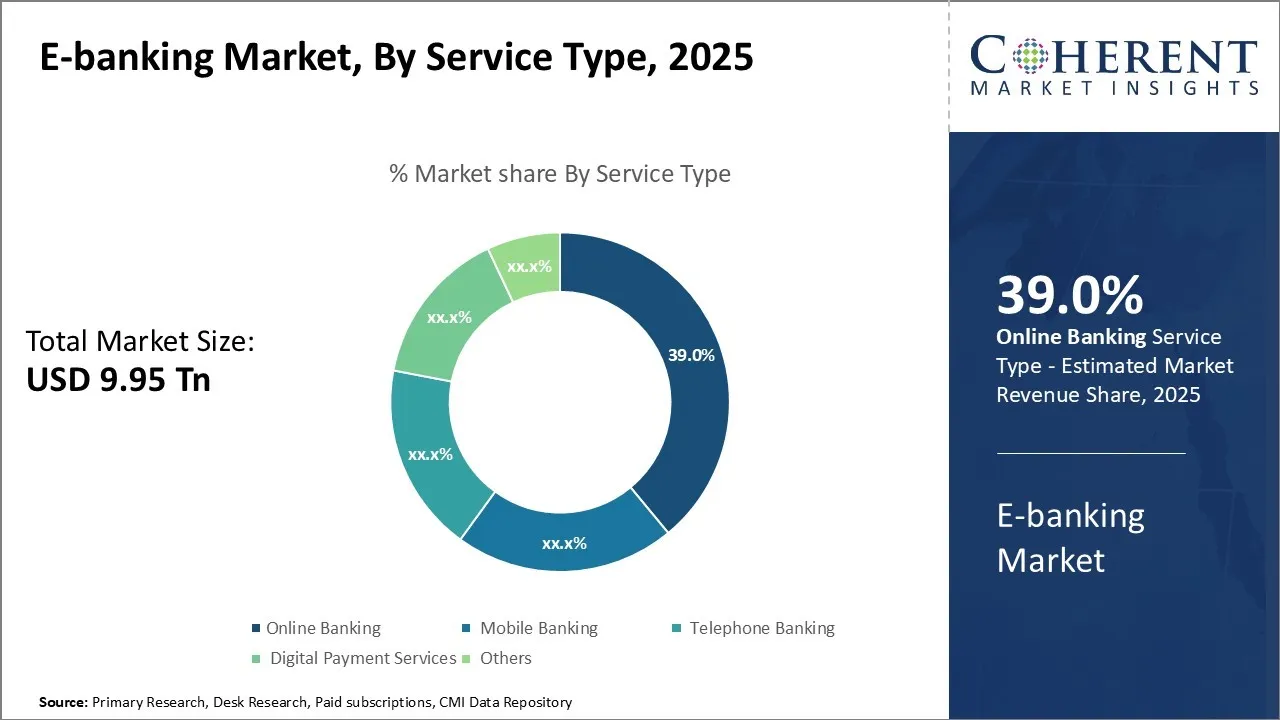

- サービスタイプをベースとしたオンラインバンキングセグメントは、 39.0.3 ツイート 2025年のグローバル市場シェアは、比類のない利便性を享受しています。

- アプリケーションに基づいて、支払いセグメントは、 40.6%の 2025年の市場シェア、便利なデジタル決済オプションの上昇による。

- エンドユーザーに基づいて、個々のセグメントは、コマンドのコマンドにプロジェクトされます。 52.8% 2025年の市場シェア、そのパーソナライズ機能による。

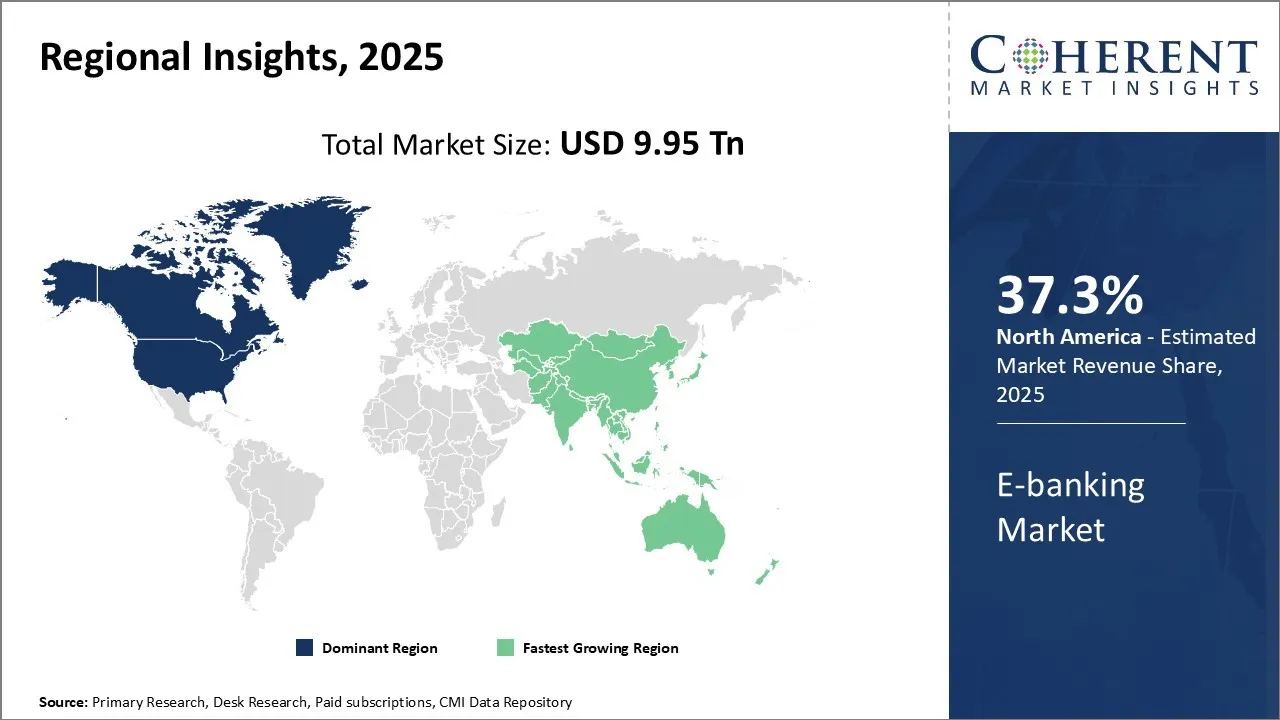

- 地域を拠点とし、北米はグローバル市場を、 37.3マイル ツイート 2025年シェア

市場概観

成長は増加の採用に起因することができますデジタル決済お客様からのお問い合わせ 成長のデジタル化と上昇スマートフォン世界各地の浸透により、銀行サービスがよりアクセスしやすいようになりました。 お客様は、e-bankingが提供する安易さと利便性から、請求書の支払い、送金、口座残高の確認を優先しています。

さらに、e-bankingは、現代の顧客にアピールする24時間体制でサービスを提供しています。 銀行機関は、運用コストを削減し、効率性を向上させるため、電子銀行ソリューションを推進しています。 今後数年間で、電子銀行市場が着実に成長すると予想されます。

現在のイベントとその影響

現在のイベント | 説明とその影響 |

中央銀行デジタル通貨(CBDC)の開発と実装 |

|

人工知能と機械学習統合レース |

|

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

E-Banking MarketにおけるAIの役割

人工知能(AI)は、イノベーションの推進、セキュリティの向上、顧客体験の向上により、電子銀行市場を変革しています。 AIは、高度なデータ分析をサポートし、銀行が顧客行動や好みをリアルタイムで理解することでパーソナライズされたサービスを提供できるようにします。 AI主導のチャットボットとバーチャルアシスタントは、24時間 365 人のカスタマーサポートを提供し、応答性を高め、運用コストを削減します。

たとえば、バックベースは主要な業界シフトを発表しました。世界初のAIを搭載した銀行プラットフォームの立ち上げは、2020年9月に知能ファブリックの発売に続いています。

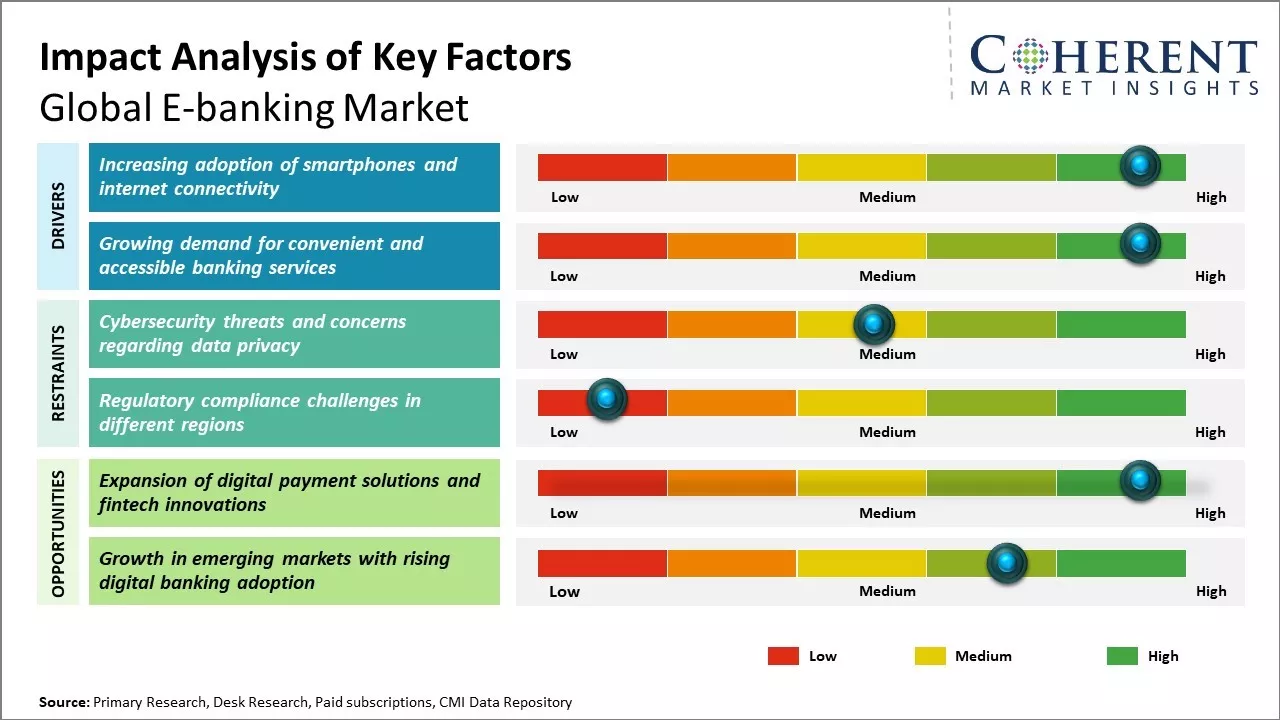

マーケットドライバー - スマートフォンやインターネット接続の採用を増加

近年、スマートフォンの使いやすさが高まりつつあります。 全世界のスマートフォン利用者は、全世界の人口の約90%を占めるようになり、その所有権や使用量は、グローバル市場と米国市場間で大きく変化しています。 また、先進国と発展途上国の両方で、信頼性が高く高速なインターネットへのアクセスが大幅に拡大しました。 この継続的なデジタルトランスフォーメーションは、人々が情報とエンターテインメントを伝え、消費する方法だけでなく、銀行サービスがどのようにアクセスされるかに革命をもたらしました。

便利でアクセスしやすい銀行サービスのための成長の要求

消費者は、長い列と待ち時間、面倒な文書の手順、および従来のブランチ訪問と同義的にかつてあった限られた銀行時間に対する耐性がますますます減少しています。 即時性、シンプル性、可用性の期待は、ペースの速いデジタル時代に途方もなく上昇しています。

一方、現代の都市人口の危機的なスケジュールと忙しいライフスタイルは、銀行に遭遇するための時間や機会を少し残します。 どこからでも、最低限の労力と破壊力でアクセスできるバンキングサービスのかなりの需要が生まれました。

顧客ニーズに変化するようなダイナミックな嗜好を会議することは、銀行がより革新的な競合他社に彼らの顧客を失わないことの重要性です。 デジタルトランスフォーメーションを採用し、堅牢なオンラインおよびモバイルサービスによる「常にオン」アプローチを採用することで、顧客との関係と満足度を強化できるようになりました。

金融機関が不必要な物理的なフープの代りに技術によってより多くの手間のかからない生命をさせるとき、人々は尊重され、よくserved感じます。 物理的な枝無しで徹底的にデジタル銀行は、決して顧客に回すことの強い約束を起こさないし、任意のデバイスラウンドクロックでアクセス可能なウェブサイトやアプリを通じて究極の利便性を提供します。

市場機会 - デジタル決済ソリューションの拡大

世界的な電子銀行市場のための1つの主要な機会は、デジタル決済ソリューションとフィンテックイノベーションの拡大です。 モバイルファーストサービスと技術に精通した若い人口統計は、高速でシームレスなデジタル取引に対する要求を加速しています。 モバイルウォレット、P2P送金アプリケーション、デジタルアセット、非接触決済などの技術により、お客様は数回のタップで資金を管理できます。

銀行は、独自の決済プラットフォームを拡大し、フィンテックのスタートアップとの戦略的パートナーシップが新たな収益ストリームを開く一方で、競争上の優位性を得ることができます。 デジタル決済プロバイダと電子商取引業者の両方が、革新的な決済ソリューションのスケールアップから途上なく利益をもたらすスタンドです。 また、クロスボーダー決済ソリューションも急速に進化し、国際送金とB2B金融市場を横断するチャンスも存在しています。

E-Banking Market Insights(サービスタイプ別) - オンラインバンキングで成長する利便性

サービスタイプの面では、オンラインバンキングセグメントは、最高の市場シェアに貢献するために推定39.0%の2025年に、比類のない利便性を実現しました。 お客様は、モバイルデバイスまたはデスクトップを介して、いつでもどこでも、基本的な銀行サービスにアクセスできるように期待しています。

オンラインバンキングは、物理的なブランチを訪問することなく、支払い、口座間の送金、預金チェックなどを可能にします。 この高レベルのアクセシビリティは、忙しいライフスタイルをリードし、その時間を最大限活用する消費者と強く共鳴しています。 遠隔で銀行を銀行する能力はまた従来の煉瓦および乳鉢銀行への容易なアクセスなしで区域に住んでいる人々に訴えました。

オンラインバンキングで、基本的な取引は、いくつかのタップで完了するか、いずれかの場所に関係なくクリックすることができます。 さらに、多くのオンラインのみの銀行は、高利息貯蓄口座や、一般的な消費者を引き付けている手数料などの特典を提供します。 オンラインバンキングのシームレスな経験と時間節約の利点は、最も活用された電子銀行サービスとしてその場所を隠しました。

たとえば、インド銀行は2025年9月に、デジタル導入、金融包摂、顧客中心のイノベーションを推進することを目的とした次世代銀行ソリューションのスイートを発表しました。

E-Banking Market Insights - デジタル決済 移動式銀行使用法を運転して下さい

用途面では、決済セグメントは、最高市場シェアに貢献することが予想されます。40.6%の便利なデジタル決済オプションの上昇による2025年。 モバイルバンキングは、ユーザーが請求書を支払い、友人や家族に送金し、自分の携帯電話を通して、物理的な店とオンラインでの購入を可能にします。

スマートフォンのubiquityは、Tap-and-goカードやモバイルウォレットなどの非接触決済技術と組み合わせることで、モバイル決済が大幅に加速しました。 特に若い消費者はすぐに新しい決済技術を採用し、そのデバイスを通して物事を自発的に支払うことができることを期待しています。

また、Venmo、Cash App、PayPalなどのピアツーピア決済アプリは、コストを分割し、お互いに支払う簡単な方法を探しているので、途方もない成長が見てきました。 マーチャントは、カードやモバイルウォレットなどのデジタル決済方法も、処理手数料を下げるための現金よりも優先します。 安全、高速、シームレスなデジタル決済オプションの急激な上昇により、モバイルバンキングの決済アプリケーションは、遠くに他者を上回っています。

たとえば、2025年7月、ユニファイド・ペイメント・インタフェース(UPI)は、15億を超える取引で毎月処理し、約25億ドルのラッハ・クロアを合計して、金融取引を革命化しました。 このサージは、UPIの相互運用性と使いやすさに起因しています。これは、金融包含を促進し、現金に対する信頼性を削減する重要な要素です。

エンドユーザーによるE-Banking Market Insights - 個人化は個々の顧客を引き付けます

エンドユーザの観点から、個々の顧客を保有する見込み52.8%パーソナライズ機能により、2025年の市場シェアの 個人のお客様は、特に財務状況やニーズに合わせてカスタマイズされたオンラインおよびモバイル銀行の経験に描画されます。 高度な技術により、銀行は、銀行が個々の顧客の取引履歴、場所、銀行に使用されるデバイスに関するデータを収集し、その行動に関する洞察を得ることができます。

銀行は、これらのインサイトを活用して、ターゲティングされたサービスの改善を提供します。 たとえば、個々の顧客は、カスタマイズされた節約や投資勧告、パターンに合わせたアラートの支出、または近くの商人のための場所ベースのオファーを受け取ることができます。 若い個人のお客様は、特に使用しているデジタル製品やサービスにおける高度のパーソナライズを期待しています。

デジタルバンキングは、より人工知能の能力を取り入れているため、銀行は高度ローカルレベルまで、より高度にカスタマイズされた経験を届けることができます。 これは、個別に各顧客を理解し、パーソナライゼーションを通じて独自のニーズに対処することに重点を置き、他のエンドユーザーセグメントよりも、個々の銀行のユーザーを引き付けます。

たとえば、IndusInd Bankは2025年6月に、フラッグシップのデジタルバンキングプラットフォーム「INDIE」の拡張を発表しました。15万を超える既存の小売銀行顧客に、デジタルバンキングエクスペリエンスをハイパーパーソナライゼーションと安全なアプローチで再定義することを目指しています。

地域洞察

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

北米 E 銀行市場分析とトレンド

北米は、グローバルな電子銀行市場を引き続き、37.3%(税抜き)消費者間の高い採用率によって運転される2025年の市場の共有。 アメリカ銀行、シティバンク、ウェルズファーゴなどの金融機関は、ユーザーフレンドリーなインターフェイスによるデジタル採用を大きく促進し、どこからでも請求書決済などのサービスを利用できるようにしました。

北米のリードに貢献するもう1つの要因は、その先進的な決済インフラです。 EMVチップ技術やコンタクトレス決済などの規格は、物理的からデジタル取引への移行を加速しました。 これは、オンラインプラットフォームをアップグレードし、革新的な機能を追加するための銀行を奨励しました。 たとえば、米国では人対人決済サービスが人気が高まっています。

たとえば、2025年9月、VersaBankは、最初の証券化パートナーを含むカナダに2つの新しいパートナーを追加することにより、Receivable Purchase Program(RPP)を拡張しました。

アジアパシフィック電子銀行市場分析とトレンド

北米は、現在クリアなエッジを維持しています。アジアパシフィック地域は、世界的な電子銀行取引市場として最も急速に成長しています。 特に中国は、大規模な人口の中でデジタル使用の急激に目撃しました。 ICBCや中国建設銀行などの中国の主要な銀行は、数百万人のオンライン顧客にサインアップするために、国の迅速な技術的進歩とスマートフォンの普及を活用しています。

インドは、著名な国家銀行と、サービスのデジタル化を推進する小規模なフィンテック企業と強力な勢力を反映しています。 アジア全体で、大規模な若い人口統計とインターネットアクセスの有益性は、将来の電子銀行採用率を上回るパワーハウスです。

例えば、2024年12月、ドイツ銀行はオーストラリア、インド、インドネシア、韓国でマーチャントソリューションの機能を立ち上げました。 このソリューションは、銀行のクライアントにグローバルな決済受諾プラットフォームを提供し、これらの4つの市場における多様な地域決済方法へのアクセスを提供します。

Eバンキング市場 Outlook の国-Wise

米国 E 銀行市場の動向

米国の電子銀行市場は急速に進化しています。, 成長する消費者の採用によって駆動. 金融機関は、マルチファクター認証や生体認証などのサイバーセキュリティ対策に重点を置き、サイバー脅威の増大に取り組むとともに、AIや機械学習を活用して顧客体験や不正検知を強化しています。

一方、主要な銀行は、消費者の好みの変化を反映し、デジタル製品に焦点を当てるために物理的な枝を閉鎖しています。 今後、顧客は、よりパーソナライズされた、シームレスな、および統合されたデジタルバンキング経験を要求して、市場はさらに拡大する予定です。

例えば、2024年10月、サンタンデールがアメリカにオープンバンクを立ち上げ、このグループは、北東に支店ネットワークを設立し、全国の個人消費者にサービスを提供することを可能にします。

日本電子銀行市場動向

日本電子銀行セクターは、デジタル化、規制の進歩、消費者行動の進化に向けた協業による重要な変革を遂げています。 従来の金融機関は、新興のデジタル銀行と競争するためにデジタルインフラに大きく投資しています。

例えば、三菱UFJフィナンシャルグループ(三菱UFJフィナンシャルグループ株式会社)は、2026年度末までにオンラインバンキングに特化した新規銀行を立ち上げ、新規のお客様、特に若い方を惹きつけました。

アナリストからのキーテイクアウト

世界電子銀行市場は、スマートフォンやインターネットの普及が進んでいます。 消費者間のオンラインおよびモバイルバンキングサービスのライジングの採用は、アプリやオンラインポータルを介して銀行取引を可能にするため、重要なドライバーです。 コンタクトレスと手間のかからないバンキングが、多くの伝統的な銀行をモチベーションし、デジタルサービスを強化しています。 市場は、フィンテック企業と銀行のコラボレーションが増加し、新しいテクノロジーを既存のデジタルプラットフォームに統合するのを目撃しています。

しかし、セキュリティとプライバシーの懸念は、課題として主張します。 お客様は、サイバー犯罪の発生件数の増加に伴い、オンラインでの財務情報共有を心配しています。 銀行は、高度な認証や監視などのセキュリティ機能を強化することにより、これらの懸念に対処することに集中する必要があります。 レギュレーションフレームワークは、技術的な進歩のペースを遅らせます。

米国や日本などの国は、デジタル化率が高く、世界最大級のフィンテックハブとして誕生しています。 これらの地域の若い人口統計は、より多くの技術に精通し、より速くデジタル採用を運転しています。 北米・アジア・パシフィックも主要なコントリビューターですが、成熟度に比較的遅い成長が見られます。

E銀行業界ニュース

- 2025年4月、地方自治体の情報提供者であるDharwadのNational E-Governance Services Limited(NESL)と共同して、地方自治体銀行(RRB)Karnataka Vikas Gramin Bank(KVGB)が新たにe-Bank保証(e-BG)サービスを開始

- 2024年11月、国有Punjab&Sind 銀行は、電子マネージドサービス株式会社(NeSL)と提携し、紙ベースのBG発行プロセスを電子スタンピングおよび電子署名と交換する電子銀行保証(e-BG)施設の立ち上げを発表しました。

マーケットレポートスコープ

E銀行市場レポートカバレッジ

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2024年(2024年) | 2025年の市場規模: | USD 9.95 トン |

| 履歴データ: | 2020年~2024年 | 予測期間: | 2025 へ 2032 |

| 予測期間 2025〜2032 CAGR: | 5.2%(税抜) | 2032年 価値の投射: | 米ドル 14.20 Tn |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | JPMorgan Chase & Co., Bank of America, Wells Fargo & Co.,Citigroup Inc., HSBC Holdings plc, Goldman Sachs Group, Inc., American Express Company, PayPal Holdings, Inc., Square, Inc. (Block, Inc.), Barclays PLC, UBS Group, UBS Group, Standard Chartered PLC, TNP Paribas, ING Group, Ally Financial Inc.(ペイパル・グループ), Ally Financial Inc. | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

市場区分

- サービスの種類 インサイト(Revenue、US $ Tn、2020 - 2032)

- オンラインバンキング

- モバイルバンキング

- 電話バンキング

- デジタル決済サービス

- その他

- アプリケーション・インサイト(Revenue、US $ Tn、2020 - 2032)

- お支払いについて

- 加工サービス

- 顧客およびチャネル管理

- リスクマネジメント

- その他

- エンドユーザーインサイト(Revenue、US $ Tn、2020 - 2032)

- 個人のお客様

- 中小企業・中小企業

- 大企業

- 地域的洞察 (Revenue, US$ Tn, 2020 - 2032)

- 北アメリカ

- アメリカ

- カナダ

- ラテンアメリカ

- ブラジル

- アルゼンチン

- メキシコ

- ラテンアメリカの残り

- ヨーロッパ

- ドイツ

- アメリカ

- スペイン

- フランス

- イタリア

- ロシア

- ヨーロッパの残り

- アジアパシフィック

- 中国・中国

- インド

- ジャパンジャパン

- オーストラリア

- 韓国

- アセアン

- アジアパシフィック

- 中東

- GCCについて 国土交通

- イスラエル

- 中東の残り

- アフリカ

- 南アフリカ

- 北アフリカ

- 中央アフリカ

- キープレーヤーの洞察

ソース

第一次研究インタビュー

- 大手銀行および金融機関のチーフ・テクノロジー・オフィサー(CTO)

- デジタルバンキング製品マネージャと戦略ヘッド

- E 銀行ソリューションプロバイダーとフィンテック企業

- 規制当局およびコンプライアンス役員

- その他

データベース

- ブルームバーグターミナル金融データベース

- トムソンロイターEikon

- S&PキャピタルIQプラットフォーム

- Statistaデジタル市場見通し

- その他

雑誌

- 銀行技術雑誌

- デジタルバンカー

- フィンテックマガジン

- アメリカ銀行

- その他

ジャーナル

- 銀行・金融ジャーナル

- 国際銀行マーケティングジャーナル

- 電子商取引の研究と応用

- その他

新聞

- 金融タイムズ

- ウォールストリートジャーナル

- ロイター金融ニュース

- 銀行為替

- ニュース

- その他

協会について

- アメリカ銀行協会(ABA)

- 電子商取引協会(ETA)

- 国際送金ネットワーク協会(IAMTN)

- 銀行管理研究所(BAI)

- その他

パブリックドメインソース

- 連邦準備経済データ(FRED)

- 国際決済銀行(BIS)レポート

- 世界銀行金融包括データベース

- 国際通貨基金(IMF) 金融アクセス調査

- その他

独自の要素

- ログイン データ分析ツール

- プロモーション CMI 過去8年間の情報の登録

*定義:グローバルな電子銀行市場は、世界中の顧客にオンラインおよびモバイル銀行サービスを提供しています。 ユーザーは、インターネットやスマートフォンアプリを通じて、請求書、送金資金、入金確認、アカウント管理、投資を行えます。 金融機関は、いつでもどこでも、国際顧客基盤に便利な銀行サービスを提供するこのデジタル プラットフォームを使用します。 e-bankingソリューションは、パーソナライズされたオンラインバンキングポータルを使用して、顧客体験を向上させることを目指しています 24/7。

著者について

Ankur Rai は、さまざまな分野にわたるコンサルティングとシンジケート レポートの取り扱いで 5 年以上の経験を持つリサーチ コンサルタントです。市場開拓戦略、機会分析、競合状況、市場規模の推定と予測を中心としたコンサルティングおよび市場調査プロジェクトを管理しています。また、未開拓の市場に参入するための絶対的な機会を特定してターゲットにする方法についてもクライアントにアドバイスしています。

独占トレンドレポートで戦略を変革:

よくある質問